La note banque de France

L'analyse crédit s'attache à déterminer le risque statistique de défaut d'une entreprise

La base de l'analyse crédit des entreprises consiste à déterminer un niveau de risque pour prendre une décision de prêt, et déterminer indirectement le taux d’intérêt issu de la note de crédit obtenue. Si la probabilité statistique qu’une société « fasse défaut » ou ne rembourse pas son prêt dans le futur est de 2%, on lui prêtera à un taux beaucoup plus bas que si la probabilité est de 9%.

En résumé, la note de crédit apprécie la capacité d'une entreprise à honorer ses engagements financiers.

A titre d'exemple, un investisseur qui aurait constitué un portefeuille de 100 lignes diversifiées avec un taux de défaut avéré sur la dette de 2% et aurait prêté à un taux moyen de 8% n’aura en fait obtenu qu’un rendement de 6%.

La cotation Banque de France est une note de crédit à part entière

La Banque de France suit plus de 250 000 entreprises. Elle leur alloue chaque année une note de crédit, appelée cotation Banque de France, qui correspondant à une analyse et à un diagnostic à l’instant T fondé sur des éléments financiers et divers critères. « Les analystes poursuivent un objectif unique et explicite : déterminer la cote qui reflète le mieux la qualité du crédit de l’entreprise, c'est-à-dire sa capacité à honorer ses engagements financiers, et ce à un horizon de trois ans. », explique la Banque de France dans son code de conduite de l'activité cotation.

Pour cela, il faut que la banque dispose d’éléments récents, et que la société puisse faire l’objet d’une analyse pertinente (historique suffisant, taille de chiffre d’affaires plus ou moins significative). Rappelons également que la cotation BDF n'est réalisée que pour les entreprises réalisant plus de 750.000€ de chiffre d'affaires, et existant depuis au moins 3 ans.

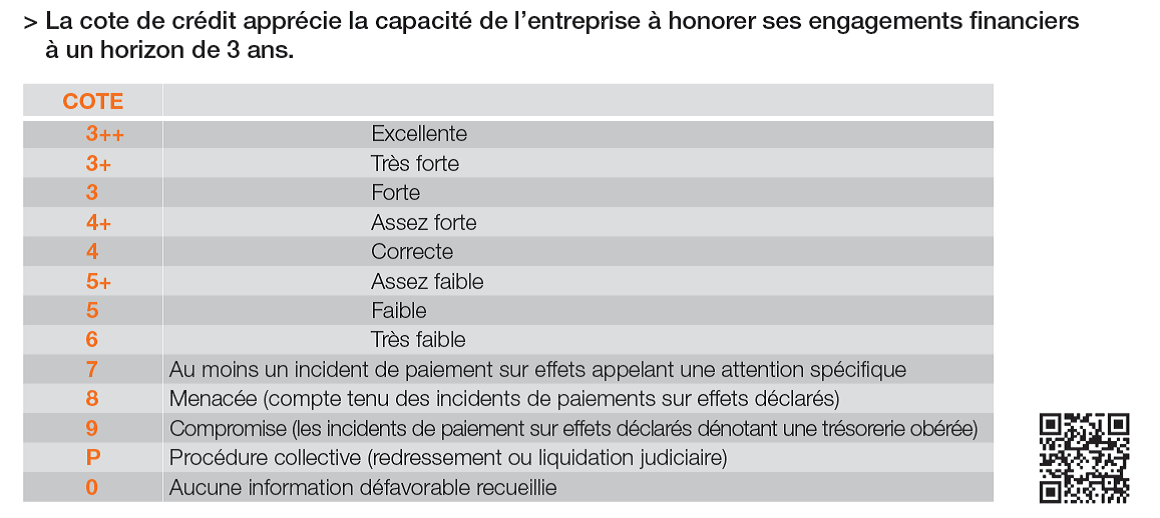

La Banque de France classe les entreprises notés selon l’échelle suivante :

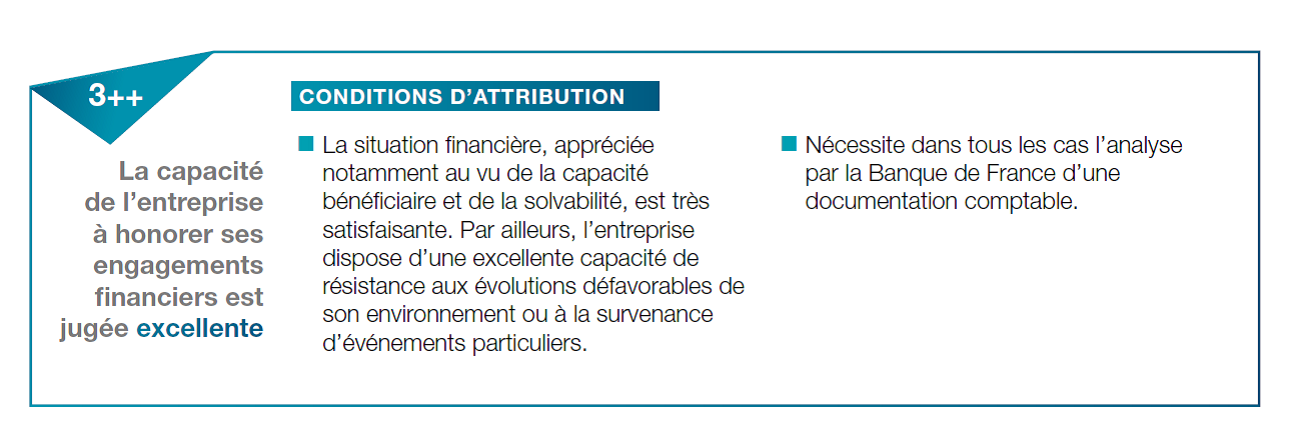

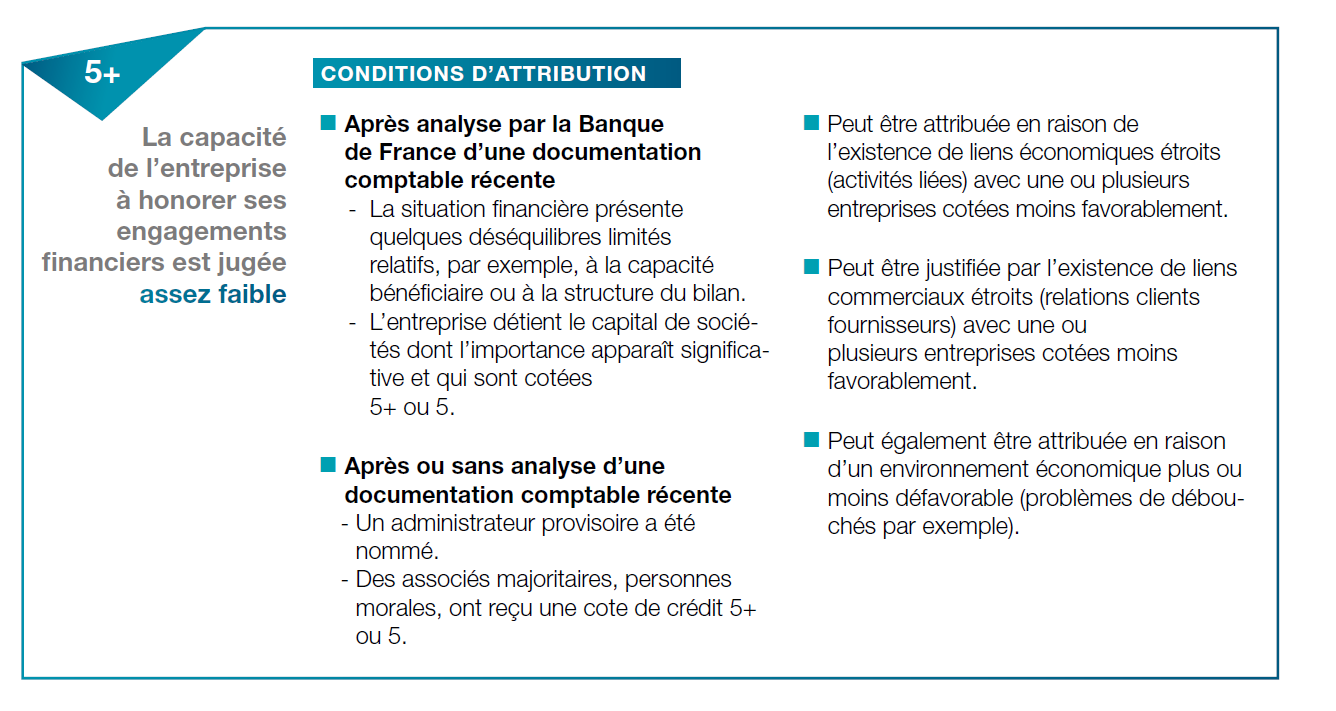

Ci-dessous, deux exemples de diagnostic correspondant aux notes 3++ et 5+ :

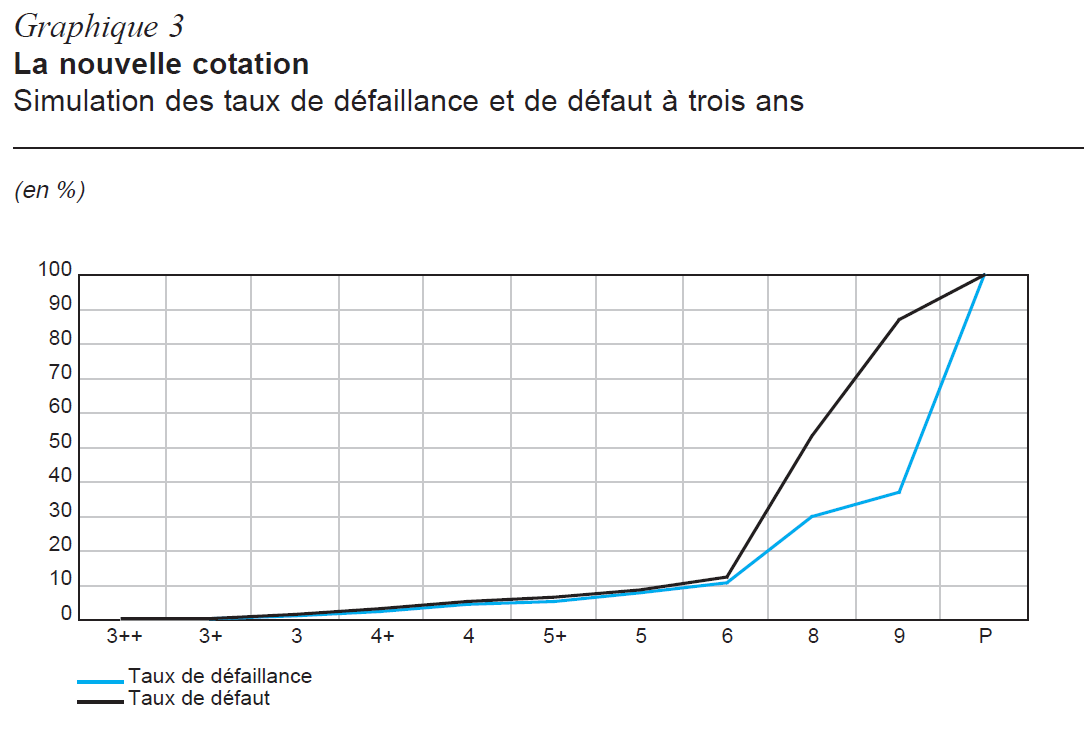

A chaque note correspond un pourcentage de défaut théorique qui permet de se faire une idée du niveau de risque. Chez WeShareBonds, les dossiers analysés doivent nécessairement avoir une cotation BDF, et celle-ci doit être nécessairement meilleure que 5.

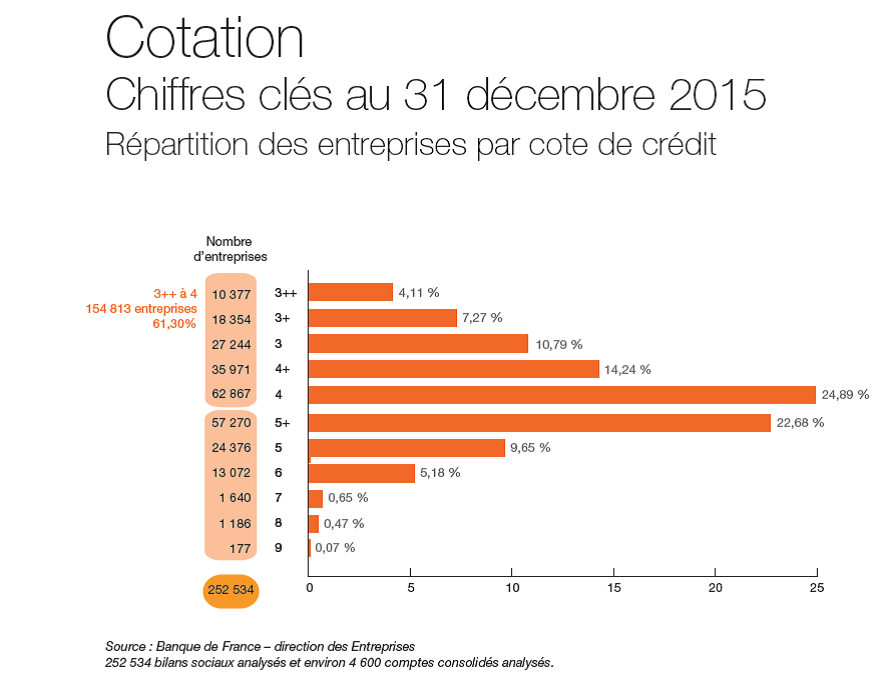

Au niveau de l’échantillon national, la répartition des entreprises selon la Banque de France est la suivante. Les niveaux 3 et 4 visés correspondent à 61% des sociétés notées :

La question de la méthodologie et de la définition ne doit pas être négligée

Il est important d’aborder la question de la cotation Banque de France en s’attardant sur les éléments qui ont déterminé son calcul. C'est à dire (outre l’indépendance des agents), quels sont les éléments pris en compte, ainsi que leur pondération, et la méthodologie suivie (qui doit être cohérente et homogène) ? Par ailleurs, quelle est la règle et la périodicité de mise à jour de chaque cotation Banque de France, et quel événement en est un déclencheur ?

Pour WeShareBonds, comme nous croisons plusieurs sources de données et plusieurs notations lors de notre analyse crédit, en sus de nos propres données et calculs, nous nous sommes ainsi interrogés sur les critères de mise à jour des notes de crédit issues de grandes agences de rating.

Il convient de s’accorder sur la définition des taux de défaut et de défaillance :

A chaque note de crédit, cotation BDF ou rating d'une agence internationale, est associé un taux de défaut statistique. Là encore, il convient de s’accorder sur la définition de ce taux qui peut diverger : quel événement est considéré comment un cas de défaut (simple retard, faillite avérée), et quel horizon de temps est pris en compte ? Par exemple, la Banque de France distingue les « taux de défaillance ; correspondant à l’ouverture d’une procédure judiciaire (redressement ou liquidation) et le taux de défaut : qui correspond à un cas de défaillance ou l’attribution d’une note 9 en raison d’incidents de paiements importants déclarés par un ou plusieurs établissements de crédit ». Depuis 2012, elle s’appuie sur la notion de « défaut bâlois » en référence à une norme établie par les accords de Bâle II.

L'analyste crédit ne peut pas se contenter d'une note, il doit affiner son analyse

Au-delà de savoir sur quels critères a été établie une note de crédit, comme la cotation Banque de France, certaines questions peuvent amener à avoir une meilleure analyse du niveau de risque pris. Et ce niveau de chiffres présentés pouvant avoir une valeur absolue mais également relative :

Le crowdlending manque d'harmonisation, et les méthodes de calcul des défauts divisent ses acteurs

Certains acteurs, notamment en crowdlending, présentent le calcul de leur taux de défaut de portefeuille comme étant le nombre d’incidents de paiement sur le nombre d’échéances échues : ainsi dans un portefeuille pondéré de 10 crédits, sur 3 ans, qui auraient chacun respecté leur 6 premières échéances mensuelles sauf une, une première vision pourrait être de présenter le taux de défaut historique comme étant de : 1/60 soit 1,7%. Une autre vision peut consister à dire que, si la société qui n’a pas respecté son paiement au bout de 6 mois a par ailleurs fait faillite sans possibilité de recouvrement, en supposant que tous les autres crédits seront remboursés correctement, le taux de défaut in fine sera au mieux de 31/360, en termes de flux, soit 8,6%. Une dernière vision serait de dire qu’une entreprise sélectionnée sur dix à fait faillite soit 10%.

A cotation égale, une entreprise en progression présente moins de risques qu'une entreprise dont la cotation a baissé

L’analyse des scores peut amener à se poser la question de leur évolution absolue. Ainsi, une entreprise ou un portefeuille très mal noté ont peut-être statistiquement plus de chance de voir leur notation se dégrader dans le futur ; les agences expriment dans des tables de correspondance en suivant les probabilités d’amélioration ou de détérioration de chaque classe de note. Ce qui peut amener à plus de prudence dans l’approche.

Ainsi à note égale, une société qui était précédemment moins bien notée et a vu sa note améliorée récemment, est statistiquement en meilleure situation qu’une société qui vient de voir sa note dégradée et est à priori sur une pente plutôt descendante.

Le découpage sectoriel permet d'analyser plus précisément le risque, et de comparer une entreprise avec ses pairs

Un découpage sectoriel peut permettre d’affiner l’analyse en comparant le risque d’une société au sein d’autres sociétés qui lui sont comparables. Au-delà d’un score uniquement fondé sur des éléments financiers propres à chaque société, la diversification sectorielle et entre plusieurs contreparties permettra de mieux maîtrise le risque.

Diversifier, c'est aussi prendre en compte la sensibilité d'un groupe au sein de son portefeuille

Outre les éléments spécifiques liés aux données financières, l’exposition forte à une donnée macro-économique particulière doit être prise en compte (sensibilité à une hausse ou une baisse du pétrole, à une hausse ou une baisse du $ par exemple). Dans une optique crédit, si deux groupes de sociétés sont très sensibles pour l’un à la hausse, pour l’autre à la baisse du pétrole, une variation du sous-jacent entraînera potentiellement une très forte sinistralité du groupe impacté négativement, l’autre groupe verra ses fondamentaux renforcés mais sans compenser forcément les pertes (la baisse de la sinistralité sur le deuxième groupe ne compensant pas le fort impact sur le premier), ce qui constitue un élément de risque.

La cotation Banque de France et les autres ratings constituent un cadre à l'analyse, mais n'en sont qu'une partie

Pour conclure, les ratings et les taux de défaut associés fournissent un cadre à l’analyse. Ainsi, ils ne doivent pas écarter les interrogations sur leur définition, leur homogénéité et leur signification. Une bonne diversification entre les contreparties doit rester un axe privilégié dans la composition d’un portefeuille. Et par ailleurs la règle de base du crédit : « 50% de chiffres, 50% d’hommes », reste fondamentale.

Investissements immobilier et PME

Investissements immobilier et PME