Le fonctionnement comptable de la TVA

Définition

La TVA, taxe sur la valeur ajoutée, est un impôt sur tous les biens et services consommés ou utilisés en France. La TVA repose sur le régime des déductions des différentes transactions d’amont, ce qui signifie que la taxe est supportée en totalité par le consommateur final.

La TVA est répercutée par l’entreprise sur le client, qui en supporte la charge ou la déduit s’il n’est pas le consommateur final. Autrement dit, la TVA n’est pas un impôt sur les bénéfices de l’entreprise mais uniquement un impôt collecté par l’entreprise pour le compte de l’Etat. En conséquence, le compte de résultat de l’entreprise est exclusivement hors taxes (hors TVA) et la TVA collectée et la TVA déductible sont comptabilisées dans des « comptes de tiers » au bilan (« Etat-impôts et taxes »).

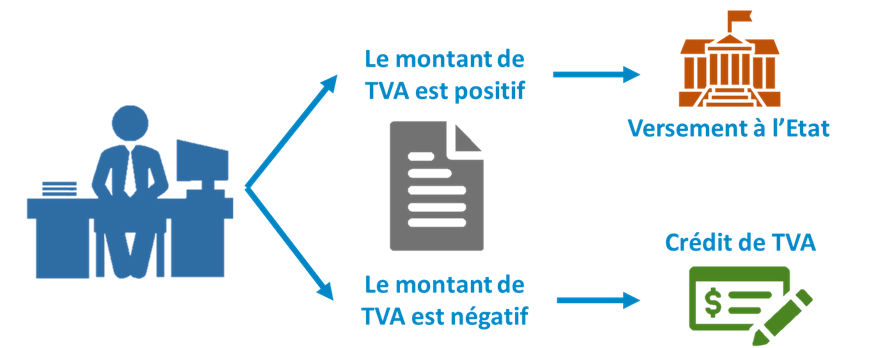

La TVA à décaisser par l’entreprise (à reverser au Trésor Public) est égale à la différence entre la TVA collectée sur les ventes ou prestations de services et la TVA déductible sur les achats et prestations de service. Les déclarations sont à adresser à l’Administration au début du mois suivant, voire du trimestre suivant pour la plupart des petites entreprises.

Deux systèmes principaux existent

- Sur les débits : concerne les biens (la TVA est due ou récupérable à la comptabilisation des factures de ventes ou d’achat) ; le principe est que la TVA devient exigible au moment du transfert de propriété (généralement constatée par une facture) ; la TVA sur les achats est également récupérable sur la base de la facture reçue. Il est ainsi important de prévoir dans le besoin en fonds de roulement le décalage qui peut exister entre le reversement de la TVA et l’encaissement des factures.

- Sur les encaissements : concerne les prestations de services (la TVA est due à l’encaissement des prestations de service fournies et déductible au paiement des prestations reçues)

Les ventes de biens à l’export sont exonérées de TVA

- Extracommunautaire : toujours

- Intracommunautaire : le numéro de TVA intracommunautaire est nécessaire, le bénéficiaire de la vente auto-liquidera la TVA dans son pays

L’autoliquidation est un système fiscal communautaire, il consiste à déclarer et déduire la TVA pour le même montant, l’opération étant à somme nulle.

Il existe d’autres exonérations selon les activités, ou en raison d’autres systèmes fiscaux : banques, assurances, etc…

Pour ce qui concerne l’exportation ou l’importation de prestations de services (bénéficiaire ou prestataire étranger), de nombreuses règles complexes s’appliquent : la prestation est-elle liée à une exportation de biens? La prestation est-elle rendue sur le territoire français ?

Quand les opérations d’un assujetti à la TVA ne sont pas toutes imposables à cette taxe, la TVA payée sur les achats de biens ou prestations de services n’est généralement récupérée que sur la base d’un prorata.

Quand un bien ou une prestation est fourni à un client qui peut justifier d’une exportation finale, un système de suspension de taxe peut être appliqué (régime de suspension de taxe pour les biens et services destinés à faire l’objet d’une livraison à l’exportation).

Comptabilisation de la TVA

La TVA collectée est comptabilisée au crédit d’un compte de tiers « Etat-taxes sur le chiffre d’affaires »

Exemple TVA collectée :

- Vente (CA) HT 80

- TVA à 20% 16

- TTC 96

| Vente HT (CA) | 80 |

| TVA à 20% | 16 |

| TTC = Vente HT + TVA = CA TTC | 96 |

• Ecriture :

Débit : compte client TTC : 96 (bilan actif)

Crédit : chiffre d’affaires HT 80 (compte de résultat)

Crédit : Etat-taxes sur le chiffre d’affaires TVA collectée 16 (bilan passif)

La TVA déductible est comptabilisée au débit d’un compte de tiers « Etat-taxes sur le chiffre d’affaires »

Exemple TVA déductible :

- Achat HT 60

- TVA à 20% 12

- TTC 72

| Achat HT | 60 |

| TVA à 20% | 12 |

| TTC = Achat HT + TVA | 72 |

• Ecriture :

Débit : achats HT 60 (compte de résultat)

Débit : Etat-taxes sur le chiffre d’affaires TVA déductible 12 (bilan actif)

Crédit : compte fournisseur TTC 72 (bilan passif)

Au moment de la déclaration, la TVA à décaisser est comptabilisés

• Ecriture :

Débit : Etat-TVA collectée (pour solde) 16

Crédit : Etat-TVA déductible (pour solde) 12

Crédit : Etat-TVA à décaisser (TVA collectée (16) -TVA déductible (12)=) 4 (ce compte sera soldé après paiement à l’Administration)